Продвижение интернет-банкинга как инструмента оптимизации бизнеса. Продвижение интернет банка

Способы продвижения банковских интернет-услуг в современных условиях Текст научной статьи по специальности «Экономика и экономические науки»

финансы и кредит

Роганян С.А., Березниченко Е.И., Кварцхелия И.В..

способы продвижения банковских интернет-услуг в современных условиях

Последнее десятилетие сопровождалось стремительным, бурным развитием технологий, что кардинально изменило окружающий мир. Распространение персональных компьютеров и смартфонов, появление новых персональных устройств, таких как планшетные компьютеры, все это на фоне развития Интернета привело к тому, что он стал неотъемлемой частью не только каждодневных рутинных практик индивида, но и бизнеса, упростив взаимодействие между разными точками земного шара. Более того и потребитель и продавец получили возможность более эффективно собирать информацию друг о друге и использовать ее в своих интересах. [15]

Банковская сфера не стала исключением и так же изменилась с появлением новых технологических решений. Поскольку большая часть банковских операций не нуждается в прямом человеческом контроле и относительно легко автоматизируется, интернет-банкинг и бесфилиальные банки выглядят как одни из наиболее перспективных инновационных банковских направлений для развития. Благодаря предоставлению клиентам возможности самостоятельно совершать часть операций (например, осуществлять денежные переводы, получать выписки) снижается нагрузка и на банковские офисы, что позволяет улучшить качество сервиса или, возможно, уменьшить расходы путем сокращения персонала. Тем самым развитие данного направления способно принести выгоду обеим сторонам: удобство и удаленный доступ для клиентов, уменьшение различного рода издержек для банков [Деньги. Кредит. Банки: учеб. пособие, с. 163].

Однако, несмотря на потенциальные выгоды от инноваций, пользователи не всегда охотно принимают их. Учитывая финансовые и временные затраты банка по созданию и поддержанию интернет-банкинга, проблема безразличия или сопротивления к инновации становится более значимой. Сомнения в необходимости, выгодности, надежности складываются в итоговом решении отказаться или согласиться использовать сервис. В результате возникает необходимость в анализе клиентских предпочтений, их лояльности и поведения с помощью различных моделей [Величко Н.Ю. Исследование лояльности и удовлетворенности, с.59].

Основной аудиторией банков при продвижении интернет-банкинга, несомненно, является уже имеющаяся клиентская база, поскольку входной порог для использования сервиса для них минимальный (не надо заводить счета, по сути, услуга упрощает уже и так осуществляемые операции) [Величко Н.Ю., Бердышев

19

О.К., с.59]. Продвижение услуги среди данной группы клиентов может осуществляться следующим образом:

• Представление услуги клиентам - информирование о положительных сторонах использования сервиса, то есть причин, почему эта услуга может быть интересна клиенту. Важно так же сделать информацию об услуге максимально легкодоступной путем проработки дизайнерских решений интернет-сайта банка.

• Наружная реклама и листовки внутри офисов - предоставляет общую информацию об услуге, а так же позволяет воздействовать на людей, не являющихся клиентами банка.

• Предложение подключения услуги с помощью имеющихся контактных данных клиента - смс рассылка, оповещения о возможности подключения на электронную почту, реже телефонные звонки. По ширине покрытия данный способ можно считать одним из самых эффективных , поскольку информация о сервисе предоставляется каждому клиенту индивидуально, независимо от того, где он находится или посещает ли он офисы банка. Это в свою очередь означает, что все клиенты банка, кроме изменивших свои контактные данные, осведомляются о сервисе.

• Включение в пакет некоторых предоставляемых банком продуктов - например, при получении кредита клиенту может быть предложено подключить интернет банкинг, потому что это позволит ему следить за датами платежей и размер оставшейся задолженности. В случае же, если за пользование услугой взимается абонентская плата или плата за подключение, возможно предоставление услуги бесплатно или же на испытательный срок, более того банк может предоставлять доступ к некоторым платным услугам бесплатно при комбинировании (например, снижение или снятие полностью комиссии по переводам через интернет-банкинг) различных продуктов банка.

Несмотря на то, что банк не может с помощью рекламы сделать выбор за потребителя, она помогает привлечь внимание, а значит и заставить задуматься, нужен ли ему этот сервис. С другой стороны, своего рода навязывание сервиса путем распространения его с предоставляемыми банковскими продуктами, может оказаться наиболее эффективным способом продвижения услуги в связи с нулевыми издержками на использование сервиса или его апробирование за время пользования пробной версией.

Однако негативным аспектом подобного распространения интернет-банкинга может оказаться формирование недостоверной клиентской базы [Глоян Р.Р., Айба И.А., Почекаев А.О., с.37]. Так, возможна ситуация, когда большая часть зарегистрированных клиентов не совершает никаких транзакций или вовсе не пользуется сервисом, однако по-прежнему числятся банком, как пользователи услуги. Это негативно сказывается на общем анализе популярности и востребованности сервиса, поскольку доля активных пользователей и неактивных может разительно отличаться и в результате оказывать негативный эффект на достоверность получаемых в ходе анализа данных. Чтобы снизить искажения, вызванные неактивными пользователями, банк вынужден периодически звонить клиентам,

чтобы узнать, планируют ли они пользоваться далее интернет-банкингом или же услугу можно отключить за ненадобностью. В результате подобных операции клиентская база интернет-банкинга чистится, одна при этом опять-таки возникают дополнительные издержки со стороны банка [Величко Н.Ю., Калинушкин В.С., с.16].

Переходя к потенциальным пользователям, которые не являются клиентами банка, следует отметить, что в данном случае продвигается так же и сам банк, поскольку для использования интернет-банкинга необходимо быть клиентом самого банка. Таким образом, в данном случае интернет сервис рассматривается со стороны конкурентного преимущества, которое позволит либо привлечь клиента, либо перенять клиентов конкурентов, предоставив что-то уникальное. Можно выделить следующие основные маркетинговые направления:

• Дизайн - является одним из ключевых направлений, на которое стоит делать упор при продвижении интернет-банкинга. Причиной этому служит тот факт, что в современном мире все больший объем информации о продуктах или услугах потребитель получает через интернет. Если клиента заинтересовала какая-то услуга или товар, он имеет возможность разузнать о нем практически всего за несколько минут, однако в ситуации с интернет-банкингом надежного источника информации кроме официального сайта банка нет, за исключением различных обзорных сравнительных статей. Таким образом, одним из первых мест, куда направится за информацией современный потребитель (как о сервисе, так и о банке) будет сайт банка. Устаревший дизайн сайта может создать ошибочное первое впечатление о банке, как об отстающем, «застрявшем в прошлом» и в итоге вовсе отпугнуть потенциального клиента. Для самого же интернет-банкинга негативное мнение о современности банка так же играет негативную роль, поскольку нельзя ожидать качественного инновационного сервиса от организации, которая не шагает в ногу со временем, то есть у клиента создается прямая ассоциация между сайтом и качеством предоставляемых интернет-услуг (плохой сайт, следовательно, плохой интернет-банк, отсутствие уникальных услуг).

• Наружная реклама - играет ту же роль, что и в ситуации с клиентами банка, то есть информирование потребителя о ключевых услугах, возможно отличных от услуг конкурента [Величко Н.Ю. автореферат, с.15]. Основной целью данной рекламы является заинтересовать человека настолько, что он захочет самостоятельно изучить сервисы (посредством сайта банка или же других источников) или же направится в офис, чтобы проконсультироваться [Современная модель эффективного бизнеса, с. 100]. Конечной целью, несомненно, является привлечение новых клиентов, продажа банковских продуктов.

• Интернет реклама - исходя из характеристики рассматриваемого нами продукта (интернет-банкинг) логично считать интернет, как таковой, площадкой, с помощью которой можно охватить максимальный объем интересующих банк пользователей. Так, например, рассматривая пользователей финансовых ресурсов, можно выделить некоторые характеристики, которые могут заинтересовать банк, среди них возможно активное использование собственных средств и финансо-

вых ресурсов (будь то кредиты или же вложения в ценные бумаги), не боящиеся технологий, имеющих счет в банке (зарплатный или личный), скорее всего ценящих свое время. Таким образом, разместив рекламные баннеры на популярных финансовых сайтах (например, РБК) банк будет фокусировать свое внимание на интересующих его клиентах, которые с большей вероятностью будут пользоваться интернет-банком продолжительное время.

• Сравнительные характеристики других банков - данный вариант можно назвать более конфликтным, нежели остальные, однако в случае желания привлечь клиентов других банков он может оказаться наиболее действенным. Причиной тому является наиболее прямолинейный способ подачи информации клиенту в виде простой демонстрации преимуществ банка и интернет-банкинга в частности перед альтернативами конкурентов.

Несмотря на множество различных способов воздействия на клиентов, ни один из них не может гарантировать 100% результата. Наиболее эффективным в качестве привлечения можно считать комплектное распространение в случае работы с уже имеющейся клиентской базой и упор на дизайн, и интернет в случае с привлечением новой [Современные теории менеджмента, с. 76]. Несомненно, у каждого из методов есть свои недостатки, так неправильно выбранная целевая аудитория интернет-банкинга может оказать заметно меньшие эффекты или же в худшем случае не привлечь вообще никого, что означает безвозвратные потери для банка, которые складываются из платы за само размещение рекламы и за ее создание.

Предложение же дополнительных услуг не приносит банку никаких прямых затрат, а лишь упущенную выгоду, поскольку сервис скорее всего будет предоставляться бесплатно, как дополнение. С другой стороны, навязчивое предложение услуг или же вынуждение принятия дополнительного сервиса (например, возможность посмотреть баланс счет только с помощью интернет-банка) путем ограничения функционала других, может испортить отношение клиента к банку, что в свою очередь негативно влияет на его лояльность [Бударь С.Ю., с.28].

Проведение различных рекламных программ или общего маркетингового продвижения интернет-банкинга можно отнести к активным действиям со стороны банка для продвижения сервиса интернет обслуживания и привлечения к нему дополнительного внимания. Однако помимо этого и сам имидж банка, и его финансовые результаты оказывают влияние на мнение потребителя о банке. Таким образом, можно сказать, что банк так же может привлекать клиента и продвигать тем самым свои услуги как результат успешного функционирования (пассивно).

Образ крупного, непотопляемого банка вселяет уверенность в своих клиентов, а так же положительно сказывается на доверии, оказываемом клиентами, решениям, принимаемым им. В результате пользователи крупных банков будут более охотно соглашаться опробовать новые решения, поскольку будут считать, что банк подошел ответственно к разработке и проверке всех систем безопасности, несмотря на то, что сам банк может об этом и не говорить вовсе, подобное отношение напрямую связано с восприятием банка клиентами. Грубо говоря, при

прочих равных условиях, таких как, например, предоставляемые продукты, процентные ставки, скорее всего, предпочтет крупный банк небольшому [Лященко Н.А., с.44].

Особый интерес к данному аспекту возникает в случае банков, расширяющих рынок, на котором они предоставляют свои услуги [Экономика: мировой исторический опыт, с.47]. В связи с тем, что на момент вхождения на зарубежный рынок у банка нет клиентов-представителей данной страны (или региона), его статус на мировом рынке может сыграть ключевую роль в продвижении и привлечении клиентов. Так, чтобы снизить затраты на расширение, все более популярным становится предложение своих услуг за рубеж с помощью интернета. При подобном подходе банк не несет существенных затрат на открытие новых филиалов, в том числе на покупку оборудования и найм персонала [Экономика и управление в современной России, с.11]. Сверх этого банк в данном случае так же несет значительно меньшие нематериальные издержки, среди которых можно выделить такие как затраты времени на поиск партнеров, дополнительные затраты на разработку новой маркетинговой идеи или же на адаптацию имеющейся к новому рынку, осуществление постоянного контроля качества за зарубежным представительством [Величко Н.Ю., Калинушкин В.С., с.19].

Так можно сделать вывод, что интернет-банкинг представляет наибольший интерес в ситуации, когда у банка есть желание расширить рынок, на котором он предоставляет услуги, но нет возможности осуществлять традиционное, филиальное, внедрение на территорию другой стороны. Кроме того, подобная стратегия позволяет банкам предоставлять свои услуги в любой точке планеты, в которой есть доступ к Интернету, что может решить проблему с банками в регионах, где по каким-либо причинам невозможно открытие филиалов, то есть традиционных банков. Более того появление на рынке неразвитых стран серьёзных игроков мирового уровня, может положительно сказаться на банковском секторе в целом и на экономике страны. Причиной тому может послужить рост конкуренции, оказывающий стимулирующий эффект на отстающие банки, которые будут вынуждены равняться на новых конкурентов, а так же и вероятный прирост людей, желающих воспользоваться услугами известного банка [Лященко Н.А., с.35].

Эффективность данной модели предоставления банковских услуг (по средствам интернета) на фоне стремительного развития технологий и их удешевления привела к созданию совершенно новой банковской формы - бесфилиальному банкингу. Отличительной особенностью данной формы является, как следует из названия, отсутствие офисов продаж или же филиалов банка, в которых происходит работа с людьми. Весь рабочий процесс, включая взаимодействия с клиентами, происходит через сайт банка или с помощью мобильных приложений.

Главной услугой, которой пользуются пользователи, является оплата различных услуг и денежные переводы, несмотря на более широкий спектр услуг, предоставляемых клиентам [Деньги. Кредит. Банки: учеб. Пособие, с.163]. Подобный выбор в основном был вызван недоверием и опаской, испытываемой к новому, инновационному типу банков, что подводит к состоянию неопределённости ка-

сательно будущего данной бизнес модели. Однако, наличие спроса на подобного рода услуги подтверждается созданием специальных компаний, которые хоть и не являются банками, но позволяют создать электронные кредитные карты для оплаты покупок в интернете.

На зарубежном рынке одним из наиболее ярких представителей модели чистого интернет-банка является ING Direct. На его примере хорошо прослеживается шаблон поведения, который лежит в основе стратегий всех банков, построенных на интернет взаимодействии с клиентами. Так, поскольку банку для активного функционирования необходимо привлекать большой объем денежных средств, придя на новый рынок, банк предлагает привлекательные процентные ставки по вкладам, чтобы максимально быстро собрать критичный объем денежных средств [Arnold I.J.M., с.784]. Далее спектр услуг расширяется, в случае ING Direct добавлялся сервис ипотечного кредитования. Таким образом, обеспечивается быстрый рост путем привлечения денежных средств, что позволяет банку предоставлять дополнительные услуги, что становится возможным благодаря низким издержкам по сбору информации и предоставлению услуг.

Рассмотрев влияние обеих сторон на исход использовать или нет интернет банк, мы можем сказать, что, несмотря на имеющиеся у банка рычаги воздействия ни один из них нельзя назвать идеальным или лучшим. Основной причиной этого является тот факт, что конечное решение пользоваться или нет услугой, лежит на клиенте, а это значит, что наиболее критичным становится выявление предпочтений клиентов, чтобы более точно предсказывать исход интеграции интернет-банка в банк. Возможно, именно это влечет большее распространение моделей фокусирующихся на объяснении адаптации к инновационным технологиям через предпочтения и ожидания клиента, нежели опираясь на банковские показатели.

литература

1. Бударь С.Ю., Бургун Н.В., Бердышев О.К. Удовлетворенность потребителей как критерий эффективности деятельности предприятия // АКТУАЛЬНЫЕ ПРОБЛЕМЫ ОБЩЕСТВА В СОВРЕМЕННОМ НАУЧНОМ ПРОСТРАНСТВЕ: сборник статей студентов, аспирантов молодых ученых и преподавателей - Уфа: АЭТЕРНА, 2016. - С.27-29

2. Величко Н.Ю. Исследование лояльности и удовлетворенности потребителя и методы управления ими/В книге: Социально-экономические и правовые основы развития экономики. Уфа, 2015. С.58-69

3. Величко Н.Ю. Совершенствование управления маркетингом в сфере гостинично-туристских услуг (на примере курортного региона): автореферат диссертации на соискание ученой степени кандидата экономических наук / Научно-образовательный центр Российской академии образования. Сочи, 2004

4. Величко Н.Ю., Бердышев О.К. Приоритетные направления и пути совер-

шенствования ресурсной политики банка //Science Time. 2015. №10(22). С. 48-54.

5. Величко Н.Ю., Калинушкин В.С. Проблемы и основные направления деятельности ПАО «Сбербанк России» // «Наука и образование: новое время» № 5, 2015. - С.14-20.

6. Глоян Р.Р., Айба И.А., Почекаев А.О. К вопросу о необходимости формирования информационной базы клиентов в сфере услуг для повышения их лояльности // Informatization of society: socio-economic, socio-cultural and international aspects : materials of the IV international scientific conference on January 15-16, 2016. - Prague : Vedecko vydavatelské centrum «Sociosféra-CZ», 2016. - С. 36-39

7. Деньги. Кредит. Банки: учеб. пособие /Колтыпин П.Н., Багрий Н.М., Склярова Ю.М., Скляров И.Ю., Гурнович Т.Г., Воронин М.А., Капустина Е.И., Тельнова Н.Н., Манжосова И.Б., Германова В.С., Шилова Н.А., Чепракова Т.Н., Бездольная Т.Ю., Григорьева О.П., Кулешова Л.В., Феронова А.В., Скребцова Т.В., Собченко Н.В.,Мануйленко В.В., Величко Н.Ю., Минасян С.Д. Изд-е 5-е. перераб. и доп. М.: Финансы и статистика; Ставрополь: Изд-во СтГАУ «Агрус». 2011. 352 с.

8. Лященко Н.А. Причины и факторы возникновения банковского кризиса// Управление и экономика в XXI веке. -2014. -№ 1. -С. 31-37.

9. Лященко Н.А. Совершенствование банковской системы на современном этапе //Управление и экономика в XXI веке. -2015. -№ 2. -С. 43-48.

10. Современная модель эффективного бизнеса: монография/Н.Ю.Величко, Н.А. Гончарова, В.В.Заболоцкая и др./Под общ. ред. С.С.Чернова. -Книга 10. -Новосибирск: ООО «Агенство «СИБПРИНТ», 2012. -С. 94-107.

11. Современные теории менеджмента: научная коллективная монографи-я/Е.В. Петрухина, Е.В. Симонова, Гужина Г.Н. . -Орел: ООО «Научное обозрение», 2014. -С.69-85

12. Экономика и менеджмент в современной России: коллективная монография /Величко Н.Ю., Беляева Е.В., Бассова Л.А., Глоян Р.Р./ под общей редакцией А.Ю. Яковлевой-Чернышевой. Сочи. 2014. - 114 с.

13. Экономика и управление в современной России: теории и практика коллективная монография /Величко Н.Ю., Беляева Е.В., Лященко Н.А., Тординава И.К., Бударь С.Ю., Глоян Р.Р., Федоров О.В., Филонова Э.А./ под общей редакцией А.Ю. Яковлевой-Чернышевой. Сочи. 2015. 140 с.

14. Экономика: мировой исторический опыт и современные проблемы монография. Книга 3/под ред. М.М. Скорева. -Ставрополь: Логос, 2014. -С.27-61

15. Яковлева-Чернышева А.Ю. Управление предпринимательством в рекреационном кластере. Дис. ... д-ра экон наук / А.Ю. Яковлева-Чернышева. - СПб., 2012. - 252 с.

16. Яковлева-Чернышева А.Ю. Основные направления совершенствования кредитной системы Российской Федерации // Экономика и управление в современной России: теория и практика: коллективная монография. - Сочи: Международный инновационный университет. - С. 81-96.

17. Arnold I.J.M., Ewijk S.E. van. Can pure play internet banking survive the credit crisis? // J. Bank. Financ. 2011. Т. 35. № 4. С. 783-793.

cyberleninka.ru

Продвижение финансовых продуктов в интернете. Читайте на Cossa.ru

Разновидности интернет-рекламы

По аналогии с интернет-рекламой других продуктов, методы продвижения финансовых услуг очень разнообразны. Это и SMO — оптимизация продукта под социальные сети, блоги и прочие социальные сайты, и оптимизации сайта под поисковые системы, а также целый ряд других маркетинговых инструментов: контекстная реклама, медийная реклама, мобильный маркетинг, лидогенерация и т.д.

Контекстная реклама очень эффективна. Даже в кризис расходы на нее, как правило, не снижаются, а иногда даже увеличиваются. Связано это с ее высокой эффективностью и возможностью отследить расходы на всех стадиях. Среди других преимуществ контекстной рекламы — оперативность (позволяет быстро запустить сбор потенциальных клиентов на сайт рекламодателя), «настройка» целевой аудитории (с помощью нужных ключевых слов, а также географического и временного таргетинга возможно подобрать желаемый сегмент ЦА), измеримость эффективности (с помощью инструментов анализа можно подсчитать, сколько денег принесло то или иное ключевое слово, насколько эффективно оно оказалось), прогнозируемость (контекстная реклама позволяет достаточно точно подсчитать число кликов и бюджет рекламной кампании).

Весь интернет-маркетинг за 19 недель!

Cossa рекомендует: онлайн-курс по интернет-маркетингу от Ingate — digital-агентства с 17-летним опытом.

- 17 учебных блоков по ключевым вопросам интернет-маркетинга

- Поддержка менторов

- Диплом

- Cтажировка в топовых агентствах России

- Помощь в трудоустройстве

Реклама

Тематические площадки, на которых, как правило, размещается реклама подобного вида, дают большой приток потенциальных клиентов. Особенно эффективны в контекстной (и в медийной) рекламе тексто-графические блоки, в которых потенциальный потребитель сможет получить информацию, соответствующую его интересам. Это, в свою очередь, обеспечит переход на сайт рекламодателя. Размещаться тексто-графические блоки могут как напрямую на тематических сайтах или в тематических разделах, так и через партнерские рекламные сети.

Видеореклама — достаточно новая разновидность медийной рекламы в интернете. Для размещение рекламных видеоматериалов подойдут такие популярные видеохостинги как YouTube, Rutube, Vimeo, VideoClick, а также новостные видеоресурсы и соцсети.

Брендирование нацелено на имиджевое продвижение бренда, а также привлечение внимания ЦА к значимым для компании событиям. Данный вид медийной рекламы является наиболее дорогостоящим и позволить себе его могут в основном только крупные и известные компании с большим рекламным бюджетом. Креативное брендирование позволяет привлечь внимание большого числа пользователей и при этом не вызвать их раздражение.

К основным преимуществам медийной интернет-рекламы в целом относят более четкое таргетирование по сравнению с традиционными инструментами продвижения, а также интерактивный, развлекательный характер такой рекламы, что формирует более доброжелательное отношение потенциальных клиентов к рекламируемой продукции. Кроме того, в отличие от телевизионной или радиорекламы, медийную рекламу в интернете пользователь может контролировать по длительности или наличии — пропустить или просмотреть ролик, оставить открытым или закрыть всплывающее окно, заблокировать изображение в браузере и т.п. Ну и конечно, нельзя обойти стороной эффективность медийной рекламы.

Лидогенерация включает такие элементы как лендинг страницы, рассылки, сегментирование аудитории, акционные предложения с формой прямого отклика и многое другое. Данный маркетинговый инструмент позволяет сфокусировать рекламные затраты на обработке клиентов с максимальным потенциалом. Данный инструмент более эффективен, чем медийная реклама и презентационные интернет-инструменты, такие как сайты брендов, визитки и пр. Для проведения успешной кампании по лидогенерации необходимо сегментировать аудиторию, исключая незаинтересованных пользователей и фокусируясь на тех, кто совершает конверсию (покупка или просто обращение, звонок, письмо и т.д.).

Мобильный маркетинг — комплекс маркетинговых мероприятий, основной задачей которого является продвижение товаров и услуг с использованием мобильных гаджетов. Возможности данного вида продвижения еще не до конца раскрыли для себя российские рекламодатели. К инструментам, применимым в мобильном маркетинге, относят SMS- и MMS-рассылки, IVR (голосовое меню), ICB (рассылка интерактивных сообщений-тизеров) и другие.

Особенности продвижения различных финансовых услуг

Говоря о разновидностях финансовых услуг, можно выделить 2 наиболее востребованные. Это кредиты и вклады. Кредиты в свою очередь также имеют несколько направлений: потребительские кредиты на разные цели, ипотека, микрозаймы и так далее. И у каждого из них также есть своя специфика.

По данным M’Index TNS, 25% заемщиков банков — пользователей интернета — это молодые пары в возрасте от 25 до 34 лет. Именно с данной аудиторией работают банки и именно на нее специалисты рекомендуют обращать внимание для продвижения кредитных продуктов.

При этом важно понимать, что сам по себе кредит не является самостоятельным финансовым продуктом, а является лишь способом оплаты заветных товаров и услуг. Поэтому продвигать кредит в отрыве от цели, ради которой потребитель захотел бы его оформить, по большей мере бессмысленно. Такой целью может стать ремонт, автомобиль, бытовая техника, образование, путешествия и так далее. А для того чтобы более органично связать услуги кредитования и, к примеру, ремонт, рекламодатель может организовать отдельный сервис, помогающий пользователям организовать ремонт, выбрать дизайн квартиры или дома, получить рекомендации по проведению тех или иных работ и вместе с тем оформить кредит на реализацию созданного проекта.

В качестве основного инструмента для продвижения кредитов банки в большинстве своем используют CPA маркетинг — модель оплаты интернет-рекламы, при которой рекламодатель платит только за целевые действия привлеченных посетителей (заполнение заявки на выдачу кредита, указание контактных данных и другое).

У данной модели есть и плюсы, и минусы. К плюсам, безусловно, можно отнести прозрачность и экономию. Т.е. рекламодатель платит только за полезные для бизнеса действия, при этом он застрахован от так называемой «накрутки». Среди минусов — чувствительность к трафику, «жесткость» модели и потеря отложенного эффекта. Что это значит? Несмотря на то, что CPA позволяет получить полезное действие, модель не учитывает ценность конкретного клиента, а вместе с тем не все клиенты, совершившие целевое действие, одинаково полезны рекламодателю. Так, если конверсия «срабатывает» на специальные акции и предложения о скидках, скорее всего мы имеем дело с разовыми посетителями, которые вряд ли вернутся на сайт в будущем. При этом выявить по-настоящему полезного клиента очень сложно.

Говоря о жесткости модели, мы имеем в виду то, что она не учитывает целого ряда факторов, необходимых для своевременной корректировки рекламной кампании. CPA позволяет установить лишь факт совершения целевого действия. В результате рекламодатель не предпринимает никаких действий в случае, когда, к примеру, расходы на рекламу стоит увеличить. Данный минус, впрочем, полностью нивелируется использованием дополнительных рекламных активностей. Ими же можно минимизировать потерю отложенного эффекта в рекламе, работающей по принципу «увидел — запомнил — совершил целевое действие», так как CPA в отдельности все же настроена на работу по принципу «увидел — сделал».

Где же банки и другие организации, предоставляющие услуги финансового характера, смогут найти рекламодателей? Сделать это они могут самостоятельно, на что, безусловно, понадобится больше времени и усилий, или через посредников. Такими посредниками являются CPA-сети (агрегаторы партнерских программ), которые берут на себя все хлопоты по привлечению рекламодателей, обеспечению их заказами, отбору подходящих для рекламы сайтов, учету числа переходов и так далее. На сегодняшний день среди финансовых CPA-сетей можно выделить 4:

- Volsor — чешский проект, специализирующийся на микрокредитовании, работающий по схеме CPL — с оплатой за заявку на кредит. Сеть предлагает 11 лендингов. ГЕО трафика: Чехия, Испания, Польша, США.

- T3Leads — один из лидеров финансового сегмента США и Великобритании. Сеть специализируется на нескольких направлениях: ипотека, деньги в рассрочку, деньги до зарплаты, установка солнечных батарей и некоторые другие. По микрокредитам в России можно выбрать одну из двух моделей — CPA (с оплатой за проданный лид) или CPF (оплачивается только одобренная заявка). ГЕО трафика: Великобритания, США, Канада, Австралия, Россия.

- Linkprofit. Сеть предлагает более 100 офферов, работает с различными направлениями: форекс и опционы, банки и кредиты, интернет-магазины и браузерные игры. Основной акцент сделан на финансовый сегмент. ГЕО трафика: Россия, Украина.

- Leads.su. Специализируется на финансовых офферах. Особенно сильна сеть в кредитной сфере. Leads.su предоставляет широкий выбор предложений и полезных инструментов для работы. ГЕО: сеть ориентирована на Россию и другие страны СНГ.

При продвижении такой разновидности кредитов как ипотека, основной фокус направлен на женщин и мужчин в возрасте 26–37 лет, которые за определенный период времени способны заработать необходимую для приобретения жилья сумму денег.

Для ипотечного маркетинга большое значение имеет коммуникация с потенциальным клиентом — информирование о преимуществах приобретения жилья в кредит, ознакомление с особенностями ипотечных программ с упором на быстроту оформления и доступность, и, пожалуй, самое главное — подтверждение надежности и создание позитивного имиджа банка.

В сфере микрокредитования также есть свои особенности. Конкуренция в данной нише особенно велика. В борьбе за клиента участвуют микрофинансовые организации, коммерческие банки, кредитные кооперативы и другие структуры и численность их очень большая. В данном случае для более эффективного продвижение услуг владелец кредитной организации может расширить ассортимента услуг за счет предоставления перекрестных услуг. Так, например, МФО Kredito24.ru помимо выдачи микрокредитов предлагает вклады в микрофинансовый сектор. Это также может быть информационный портал о микрокредитовании, наподобие Allmicrocredits, на котором собраны материалы, помогающие пользователям найти подходящий банк или сервис и получить детальные инструкции по оформлению заявки.

При продвижении другого финансового продукта — вкладов — ядро интернет-аудитории, как показывают исследования, составят семейные пары с детьми, воспринимающие вклад как отложенную покупку для своих детей. Соответственно и вся маркетинговая программа будет отличаться от «кредитной». Так, в частности, при продвижении вкладов абсолютное большинство банков (90%) делает упор на процентную ставку. При этом в рекламных материалах образ семьи используют лишь 20% банков, образ детей и того меньше — 10%. Налицо очевидные расхождения между содержанием рекламных материалов и ожиданиями клиентов.

Многие банки также пытаются использовать приемы продвижения кредитных продуктов для вкладов. К примеру, тот же CPA, который, впрочем, не дает достаточного эффекта. Эксперты в свою очередь настаивают на том, что для продвижения такого финансового продукта как вклад требуются совсем иные идеи и инструменты. К примеру, тематические разделы сайтов и спецпроекты для аудитории, призванные представить пользователям преимущества отложенной покупки через конкретный банк.

Конечно, окончательное решение о применении тех или иных маркетинговых инструментов, о выборе рекламной стратегии в целом остается за рекламодателем. Вы можете использовать отдельные инструменты или же сочетать их в самых разных комбинациях. Но, так или иначе, любая интернет-реклама должна обозначить на рынке компанию, ее товар (услугу), поспособствовать привлечению потенциальных клиентов и увеличению объема продаж. Если данное условие не выполняется, значит, пришло время менять подход.

www.cossa.ru

Продвижение интернет-банкинга как инструмента оптимизации бизнеса

Библиографическое описание:

Столярчук Л. О. Продвижение интернет-банкинга как инструмента оптимизации бизнеса // Молодой ученый. 2017. №32. С. 58-62. URL https://moluch.ru/archive/166/45338/ (дата обращения: 15.07.2018).

В статье представлены основные мотивы перевода клиентского потока на интернет-обслуживание, приведены преимущества данного перехода для кредитной организации и для клиентов, а также проведен перечень критериев, определяющих удобство использования интернет-сайта.

Ключевые слова: интернет-пространство, банк, риск, клиентский поток, дистанционное обслуживание, продвижение, анализ

В эпоху цифровых технологий и интенсивно развивающихся рынков, с каждым годом человек вынужден включать все больше действий в свой день, строго соблюдая основные правила тайм-менеджмента. Рационализация свободного времени, все возрастающие нагрузки и увеличение рабочих часов в неделю послужили стимулом для финансовых структур, в том числе банков, для развития дистанционного обслуживания. При этом банк, как финансовый институт, развивая механизмы перевода клиентов в интернет-пространство, преследует несколько целей:

- Снижение издержек на содержание офисов;

- Снижение очередей в действующих отделениях;

- Снижение доли ФОТ в бюджете организации, так как при переводе клиентов на дистанционное обслуживание, количество менеджеров можно сократить;

- Перевод функционал менеджеров с обслужиавания «прокрошенных» клиентов на захват новых территорий и привлечение новых клиентов;

- Снижение уровня операционного риска, снижение издержек, связанных с ошибками из-за человеческого фактора и восстановление лояльности клиентов;

- Увеличение чистой прибыли банка за счет увеличения комиссионного дохода и продаж различных продуктов, в том числе банковских карт и тд.

Существует множество других причин перевода клиентского потока на интернет-банкинг. В результате кризиса 2014 года, который продолжается в настоящий момент и по оценкам экспертов продлится не менее 3 лет, реальные доходы населения снизились в 2 раза в результате обесценивания рубля. Также в результате снижения ключевой ставки центробанка в 2016г до 10 % розничные банки вынуждены снизить ставки по вкладам до средних значений 7–9 % годовых, что неизбежно повлечет за собой отток по вкладам в 2017 году [3, с.1]. Как правило, отток по вкладам компенсируется выдачей кредитных продуктов, однако в результате снижения доходов населения и увеличение риска недополучения дохода из-за риска невыплат со стороны потенциальных заемщиков банки попадают в положение, когда необходимо сохранить свои позиции на рынке банковских услуг и поддерживать уровень рентабельности бизнеса. Большое влияние на банковский сектор оказывает политика государства в области сокращения банков. Так, за период с 2015 по 2016 год количество банков сократилось с 834 до 733, в южном федеральном округе количество банков сократилось с 118 до 37 за последний год и продолжает сокращаться. В результате перераспределения клиентского потока по другим банкам увеличиваются нагрузки на персонал, что не может не сказаться на качестве обслуживания и текучести кадров. Одним из выходов из сложившейся ситуации является перевод клиентов на интернет-обслуживание. При переводе клиентов на дистанционное обслуживание существуют следующие сложности:

- Несогласие клиентов от ухода от классического обслуживания фейс-ту-фейс ввиду нежелания перекладывать ответственность за совершаемые операции с менеджера на себя;

- Наличие установок по интернет-банку, таких как: «опасно», «ненадежно», возникших стихийно под воздействием мнений окружающих, как правило, более старшего поколения;

- Неумение пользоваться интернет-ресурсами;

- Нежелание выходить из зоны комфорта.

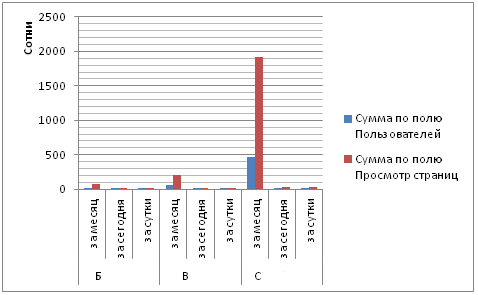

Отметим, что большинство из представленных выше возражений являются ложными, так как при анализе интернет-банков трех крупнейших банков страны, назовем их В, С, и Б, выявлено зависимость между юзабилити сайта и количеством посещений, что показывает основные причины отсутствия желания у клиентов переходить в ИТ-сервис, а именно неудобство использования сайта банка, отсутствие навигации по сайту, ненастроенные бизнес-процессы на сайте, неполный функционал, недоверие. При этом, клиент, перешедший на качественно настроенный интернет-банкинг, может ощутить множество преимуществ, таких как:

- Отсутствие навязчивого сервиса по кросс-продажам банка;

- Экономия времени на совершаемые операции;

- Независимость от времени работы банка;

Таким образом, мы приближаемся к проблеме развития дистанционного обслуживания, как элемента продвижения банка и элемента управления клиентскими потоками с целью оптимизации работы банка. Перед проведением анализа сайтов трех крупнейших банков, обратимся к теоретическим аспектам успешности любого web-ресурса.

Для того, чтобы сайт пользовался спросом и был удобен в использовании, он должен отвечать следующим критериям [2, с.84]:

- Адаптивность сайта. Сайт должен открываться одинаково быстро как на стационарном компьютере, так и в мобильном устройстве.

- Высокая скорость обработки запросов сайта, скорость загрузки сайта. Время — самый ценный ресурс, операции должны выполняться быстр, в один клик. При существующей конкуренции и быстром развитии банковского обслуживания, этот фактор является ключевым.

- Контент сайта. Информация на сайте должна быть доступной, понятной, удобно расположенной.

- Наличие графического сопровождения на сайте. Человеческий мозг значительно лучше воспринимает цветные образы, а не сухой, мелко написанный текст. Создавая верный ассоциативный ряд, банк может приобрести значительно больше клиентов.

- Адекватная обратная связь (анализ отзывов, работа с проблемными клиентами)

В 2017 году существуют тенденции в SEO, а именно минимизация машинного текста и увеличение естественного языка, максимальное соответствие текста теме при поисковых запросах, продажи через полезные статьи, усиление безопасности (HTTPS протокол), использование микроразметки [1, с.48]. Также важно отметить, что контент банковского сайта должен быть уникальным, полезным, естественным, экспертным, оптимизированным. Для определения слабых мест в дистанционном сервисе банков, проанализируем посещаемость сайтов банков В, С, и Б. за последний месяц по состоянию на 18.12.2016г.

Рис. 1. Сравнительная характеристика количества посещений интернет-банка

Как мы видим, банк Б значительно отстает по показателям посещаемости от банков-конкурентов. Оценим скорость работы каждого сайта и проблема, замедляющие его работу.

Таблица 1

Анализ показателей посещаемости сайта на примере трех коммерческих банков

| Банк | В | Б | С |

| Скорость работы сайта, у.е. мобильная версия | 39/100 | 51/100 | 52/100 |

| Скорость работы сайта, у.е. обычная версия | 42/100 | 65/100 | 70/100 |

| Основные проблемы, замедляющие работу сайта | Удалить код JavaScript и CSS, блокирующий отображение верхней части страницы Не использовать переадресацию с целевой страницы Использовать кеш браузер Оптимизировать загрузку видимого контента Включать сжатие Сократить JavaScript | Оптимизировать изображения Удалить код JavaScript и CSS, блокирующий отображение верхней части страницы Оптимизировать загрузку видимого контента | Сократить время ответа сервера Сократить CSS Сократить HTML Оптимизировать изображения |

Основная проблема во всех трех случаях является оптимизация изображений и загрузки видимого контента. На основе имеющихся данных мы можем сделать вывод, что посещаемость сайта не зависит от скорости работы web-ресурса, следовательно этот фактор является второстепенным.

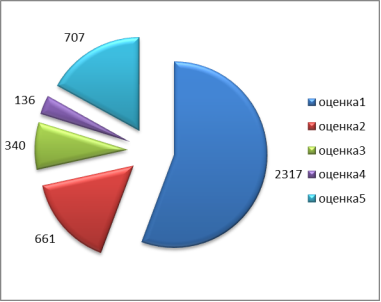

Одним из факторов, влияющих на количество обращений клиентов в интернет-банк является репутация банка. Проанализируем отзывы о работе банка «Б» на основании оценок, проставленных на banki.ru, на основе полученных данных составим список основных узких мест в работе компании, влияющих на поведение клиентов.

Исследуем основные проблемы, указанные клиентами в отзывах о работе банка Б, представим в табличной форме, возможно ли исправление данных ситуаций через каналы дистанционного обслуживания, а также реализована ли такая возможность на сегодняшний день.

Рис. 2. структура отзывов о банке «Б»

Таблица 2

Анализ узких мест вработе банка Бв интернет-пространстве

| Наименование проблемы | Возможность минимизации проблемы через ИБ | Реализация через ИБ |

| Некомпетентность сотрудников | - | - |

| Некорректная работа банкоматов | - | - |

| очереди | + | частично |

| навязчивая реклама. Сервис | + | - |

| ошибочное начисление процентов | - | - |

| проблемы с установкой кодового слова | + | - |

| блокировка счетов | + | - |

| отсутствие конвертации между счетами по карте | + | - |

| недозвон до горячей линии | + | - |

| открытие вклада с мобильного телефона | + | - |

| установка ПИН-кода по горячей линии | + | частично |

| перевыпуск карты | + | частично |

| списание постоянного поручения по карте | + | Частично, есть функция настройки шаблонов |

| долгое рассмотрение претензий | + | - |

| денежные переводы | + | Частично |

| досрочное погашение кредита, смещение даты платежа | + | - |

| иное | - | - |

| указание характеристик карты в личном кабинете | + | - |

| ежемесячное подключение бонусов | + | Частично |

Как мы видим, внедрение дистанционного обслуживания на постоянной основе способно нивелировать ряд проблем в работе банка, увеличить рейтинг банка, а значит привлечь новых клиентов и увеличить объем продаж при сокращении издержек. Данное направление является зоной роста многих российских банков.

Вторым направлением в последние годы является использование социальных сетей в качестве способа продвижения банковских услуг, данный сервис работает как продакт-плейсмент (скрытая реклама), соответственно нет отталкивающего с психологической точки зрения фактора.

Литература:- Барнагян В. С. Современный менеджмент: дайджест лекций — Ростов н/Д: Изд-во РГЭУ «РИНХ», 2010.

- Вебер, Л. Эффективый маркетинг в интернете. Социальные сети, блоги, Twitter и другие инструменты продвижения в сети/Л.Вебер — М.:Манн, Иванов и Фербер, 2010

- Милюкова Яна, Коптюбенко Дмитрий Идеальный шторм: почему российская экономика оказалась в кризисе // РБК. 26.12.2014. URL: http://top.rbc.ru/economics/26/12/2014/549a99ac9a794710fb26882a (дата обращения 02.02.2015)

Основные термины (генерируются автоматически): дистанционное обслуживание, CSS, банк, клиентский поток, видимый контент, клиент, перевод клиентов, сайт, верхняя часть страницы, горячая линия.

moluch.ru

Продвижение банка и банковского сайта в интернете, реклама банковских услуг и продуктов

×

Загрузка...

Загрузка...